自九月份以来,PayPal(NASDAQ:PYPL)已升值11%,超过了分析师之前的80美元短期目标。鉴于基本面持续改善,分析师将年底技术目标上调至96美元。PayPal的预期市销率为2.5,比其五年平均值低58.52%,这进一步支持了其看涨观点,凸显出其被严重低估。

尽管收入和利润率略有下降,但PayPal的战略成本管理使每股收益显著增长了146%,反映出强劲的盈利势头。交易增长的稳定性、弹性的利润率和有利的估值巩固了PayPal在年底前成为有吸引力的机会的定位。

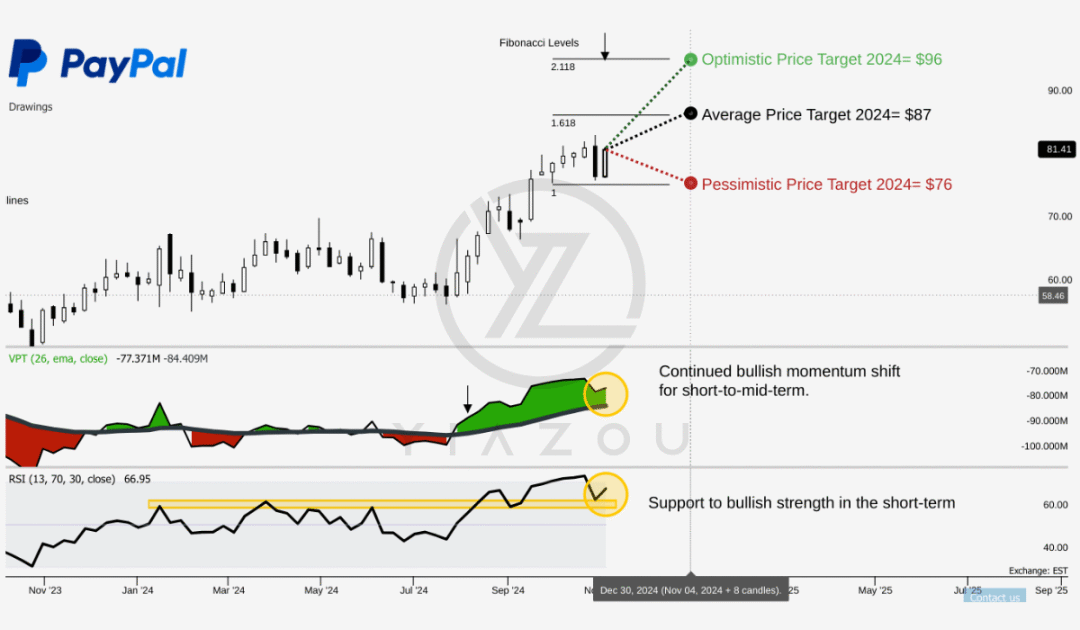

PayPal股票目前的交易价为81美元,与其2024年预计价格目标中的斐波那契水平一致。乐观目标价为96美元,对应2.118 3点斐波那契水平,表明可能根据近期的价格盘整出现复苏。平均目标价87美元与1.618斐波那契水平一致,表明如果看涨势头增强,则有适度上涨的潜力。与此同时,悲观目标价76美元与1.0斐波那契水平一致,如果看跌压力增加,则可能成为关键支撑。

此外,成交量价格趋势(VPT)线为-7737万,与移动平均线-8491万形成鲜明对比,呈现上升趋势,表明成交量出现积极变化。这表明投资者兴趣不断积累,购买压力不断增加,进一步增强了潜在的上涨势头。

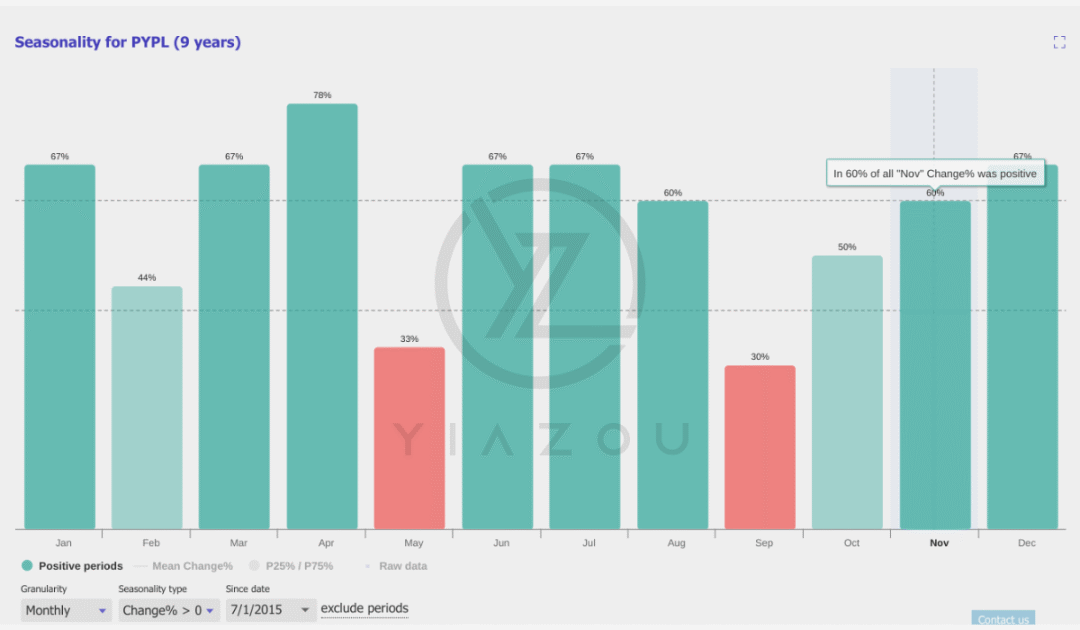

最后,九年的季节性分析也支持看涨观点,如果分别在11月和12月进行投资,则获得正回报的概率分别为60%和67%。

PayPal的增长潜力体现在其稳定的交易量上。支付交易量从2022年第一季度的51.61亿笔增至2024年第三季度的66.31亿笔,综合收益为14.7亿笔。这一趋势表明PayPal的业务能够吸引和留住用户。同比交易量增长率波动较小。

增长率从2022年第一季度的18%略微放缓至2022年第四季度的13%,但在随后的几个季度中仍保持稳定的10%。这表明PayPal保持了忠实的用户群和稳定的交易频率。这样的增长带来了大量交叉销售机会,使PayPal在扩大其生态系统的同时获得更多收入。

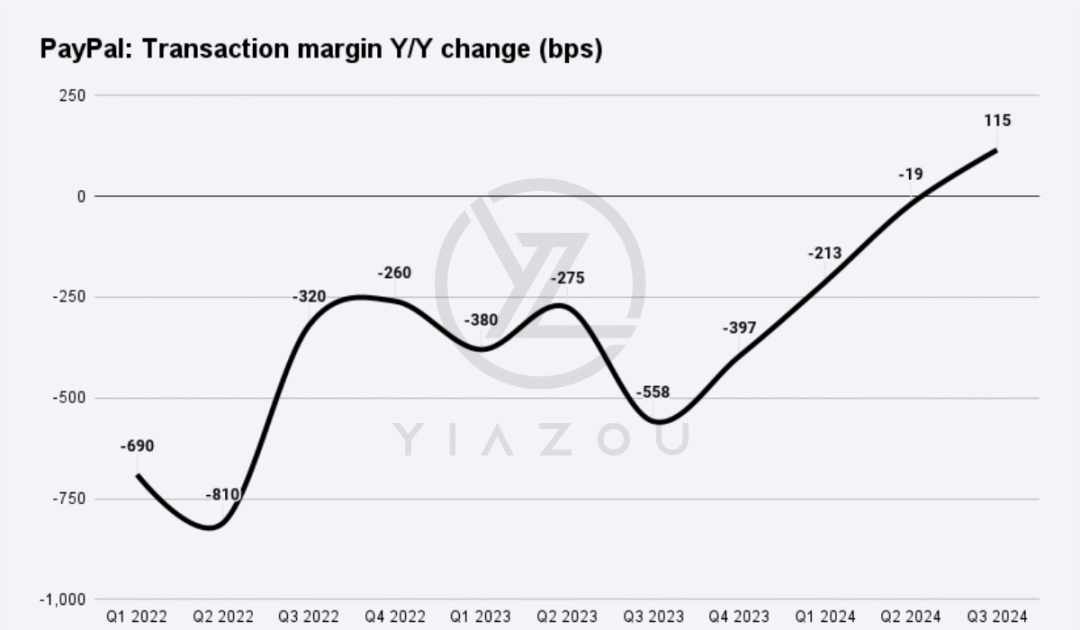

从根本上讲,交易利润率对PayPal的盈利能力至关重要。交易利润率从2022年第一季度的50.9%降至2024年第三季度的46.6%,显示利润率略有压缩。不过,最近几个季度这一利润率趋于稳定,平均约为45-46%。交易利润率基点(bps)的同比变化有所改善。

例如,在2023年第一季度急剧下降380个基点之后,2024年第三季度呈现115个基点的正增长。这一趋势表明PayPal已大幅控制成本压力,提高了其盈利率。对于交易利润率,PayPal已将其年度指导上调至中个位数增长。此前,它的增长率为低到中位数。然而,自2022年第一季度以来,尽管业务活动大幅增长,但股价仍下跌了约30%。

此外,收入增长也标志着PayPal的稳定表现,收入从2022年第一季度的64.83亿美元增至2024年第三季度的78.47亿美元。在此期间,这一数字增长了21%,表明PayPal在客户获取和参与方面取得了成功。同比收入增长保持相当稳定,尽管略有减速。收入增长在2022年第三季度达到10.74%的峰值,随后几个季度保持在7%至9%之间的稳定区间,表明市场成熟,同时仍标志着稳健的扩张。PayPal稳定的收入增长和不断扩大的用户群是其在整个平台上获取收入的核心优势。

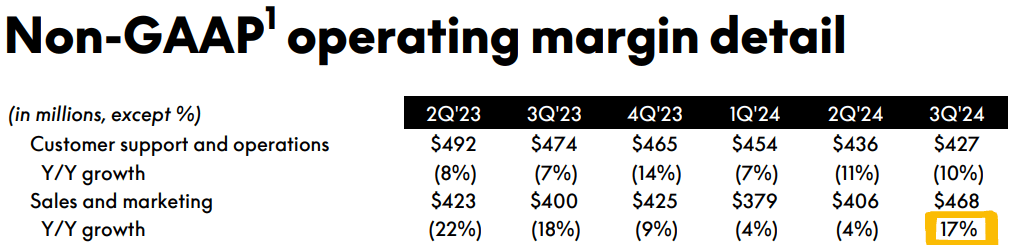

PayPal在销售和营销方面的支出波动很大,这可能会影响其吸引新用户和增加参与度的能力。从2023年第二季度到2024年第二季度,销售和营销费用同比大幅下降。例如,PayPal在2023年第二季度花费了4.23亿美元,但到2024年第一季度,这一数字已降至3.79亿美元。2023年第二季度同比下降22%,2023年第三季度同比下降18%,表明营销投资持续减少。尽管2024年第三季度营销支出增加至4.68亿美元,同比增长17%,但这一增长可能反映出试图恢复之前的势头,而不是稳定、持续的增长投资。

相对于5.78%的收入增长,销售和营销费用的大幅增长表明,本季度的营收增长成本过高,而且随着未来几个季度的支出削减,这种增长难以持续。营销支出的零散性可能会对PayPal的用户获取和参与工作构成挑战。这种波动的销售和营销投资可能会影响PayPal有效吸引新用户和留住现有用户的能力,使其更难维持下去。

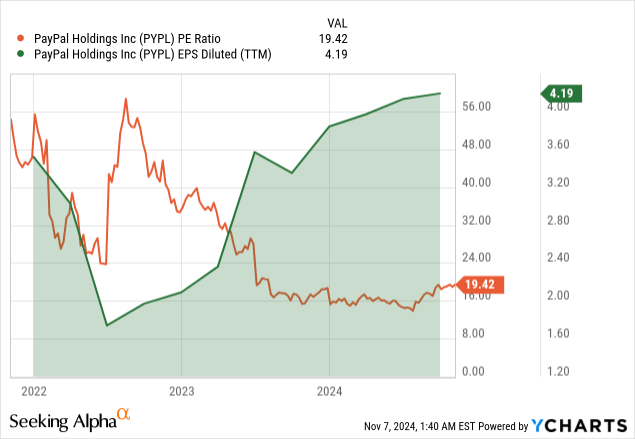

此外,PayPal的每股收益趋势表明盈利增长可观。标准化摊薄每股收益大幅攀升,从2022年第一季度的0.37美元上升至2024年第三季度的0.91美元,而市盈率(P/E)仍然很低。这是一个146%的增长,标志着PayPal的盈利大幅增长,表明运营大幅进步或成本管理有效。每股收益的同比增长率也显示出强劲的盈利势头。2023年第一季度,每股收益增长急剧飙升至78.79%,标志着PayPal的盈利增长。在接下来的几个季度,同比增长率保持高位,2024年第三季度为28.97%,表明PayPal的盈利能力持续强劲。

最后,PayPal的估值指标显示出具有吸引力的价位,增强了其增长潜力。其预期市销率(P/S)为2.5,比行业中位数2.96低15.47%。这种低估表明PayPal相对于竞争对手在市场上具有潜力。PayPal目前的P/S比率与其五年平均P/S比率6.03相比折价58.52%。

然而,PayPal的非GAAP预期市盈率却说明了另一回事。PayPal的市盈率为17.32,比行业中位数12.22高出41.73%,反映出PayPal的预期收益具有优势。与其五年平均市盈率30.89相比,当前数字折价43.97%。尽管高于同行,但这一估值仍低于公司的平均水平。这些指标表明PayPal具有相当大的增长潜力,相对于其五年综合平均水平而言被低估。

此外,PayPal的摊薄预期每股收益增长率与五年平均值相比也大幅下降,目前PayPal的预期每股收益增长率为5.79%,而五年平均值为13.99%,降幅达58.63%,与过去的表现相比,增长差距较大。

尽管PayPal的预期每股收益增长率仍高于行业中位数4.16%,但这种优异表现(39.04%)可能不足以让那些期待两位数增长率的股东放心。这种减速可能反映了PayPal尚未克服的潜在挑战,例如竞争加剧、市场饱和或运营成本上升。每股收益增长放缓抑制了PayPal的低估,并可能在短期内影响其股价。

简而言之,PayPal的收入和每股收益增长率反映出其长期(五年)平均水平持续表现不佳。未来收入和每股收益增长的下降表明PayPal未来核心指标的根本性放缓。相对于五年平均水平的业绩下滑可能表明PayPal可能难以维持增长率,并证明其相对于历史水平的低估是合理的。

此外,PayPal的预期收入增长率与其长期平均增长水平相比明显放缓。该增长率为6.93%,高于行业中位数5.43%,但远低于其五年平均值14.05%。

这一差异意味着PayPal的收入增长较其平均增长率下降了50.71%,反映出其营收增长已大幅放缓。与过去的收入增长相比,这一表现不佳是其增长轨迹中的一个核心弱点。虽然PayPal的预期收入增长仍比行业中位数高出27.55%,但与之前表现相比的大幅下降可能表明,在日趋成熟的数字支付市场中,PayPal的增长潜力可能正在放缓。

PayPal的基本面显示出稳健的增长轨迹,每股收益增长146%,交易量保持强劲,表明盈利能力和用户保留率强劲。尽管收入略有下降,但有效的成本管理和较低的预期市销率使PayPal成为一家被低估的增长机会,具有强劲的盈利潜力。