近日,本网记者接到皇后区林女士爆料,称其存在花旗银行(Citibank)的18万美金(定存)竟不翼而飞,她因此陷入了漫长的维权之路,至今仍在艰难地寻求正义与赔偿。我们就此事采访了林女士以及相关律师,希望可以帮助华人朋友提高警惕,加强自我保护意识。

事件回顾

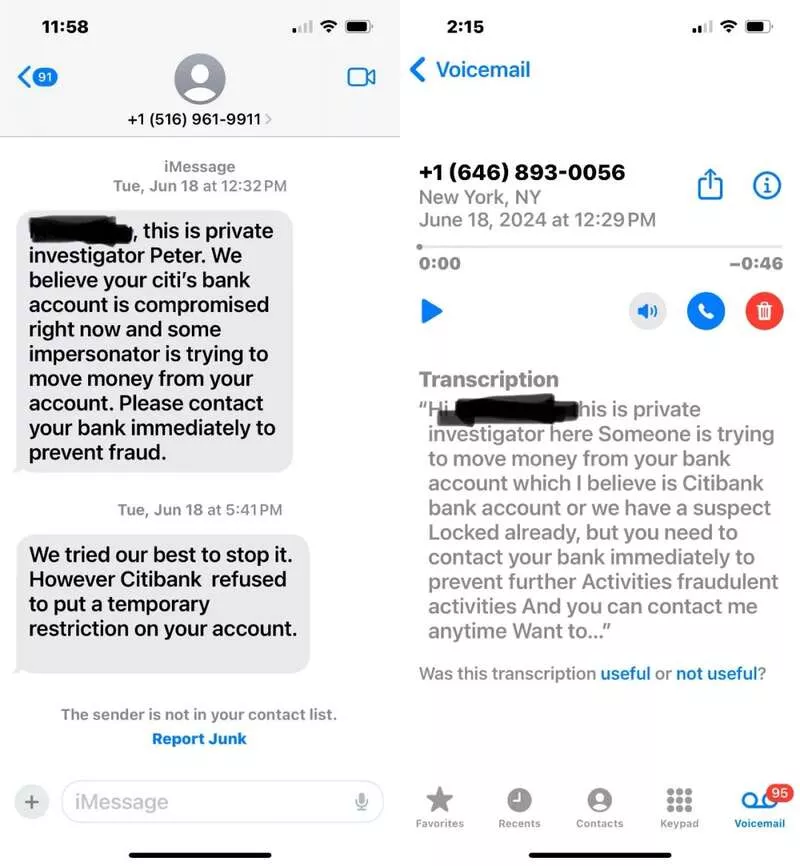

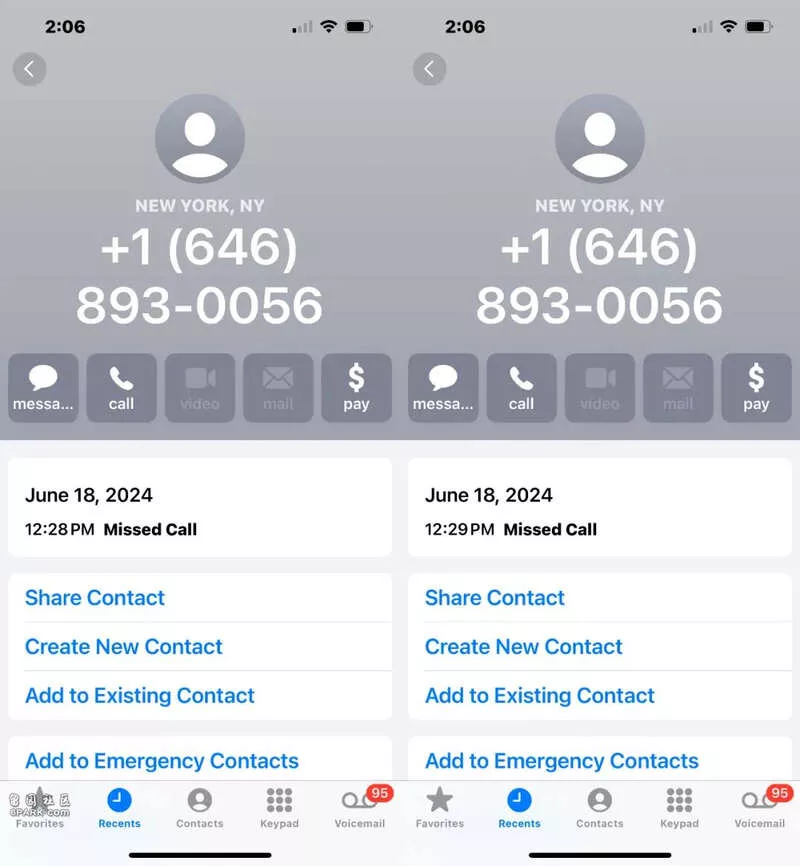

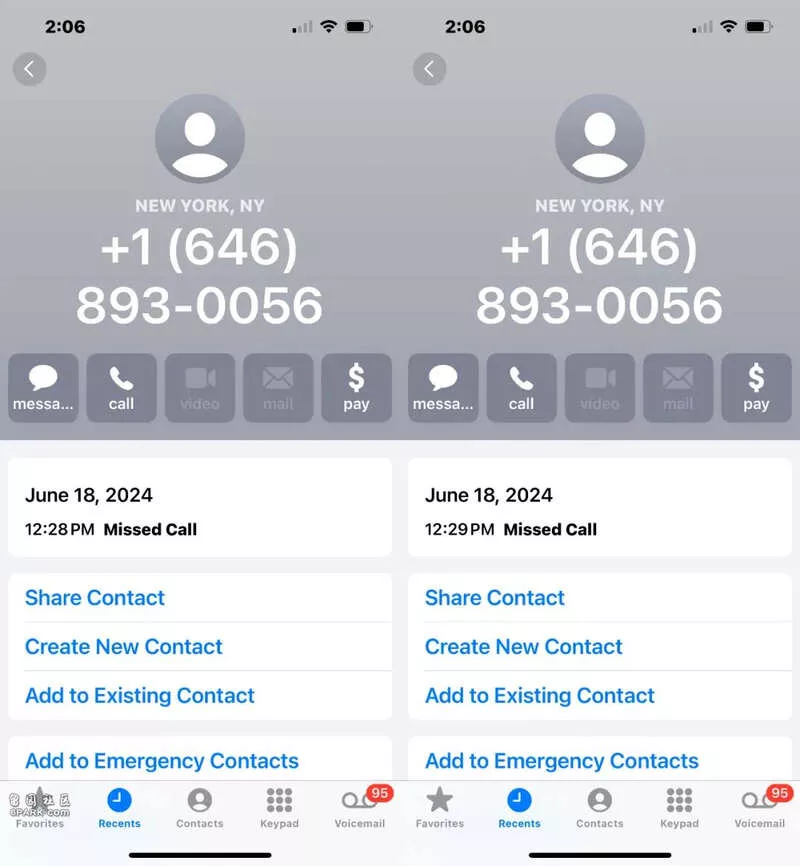

据林女士回忆,2024年6月18日中午,她突然收到一些奇怪的电话和短信,凭着对新闻中常见诈骗手法的警觉,她果断没有理会。

林女士收到的疑似钓鱼短信截图。

当晚,林女士像往常一样准备登录自己的银行账户,却发现密码显示错误。在点击“忘记密码”后,页面弹出的手机号也不是她本人的。林女士觉察到不对劲,立刻拨打了客服电话求助,但由于验证码无法发送到她的手机号上,后续的操作也就没办法进行。

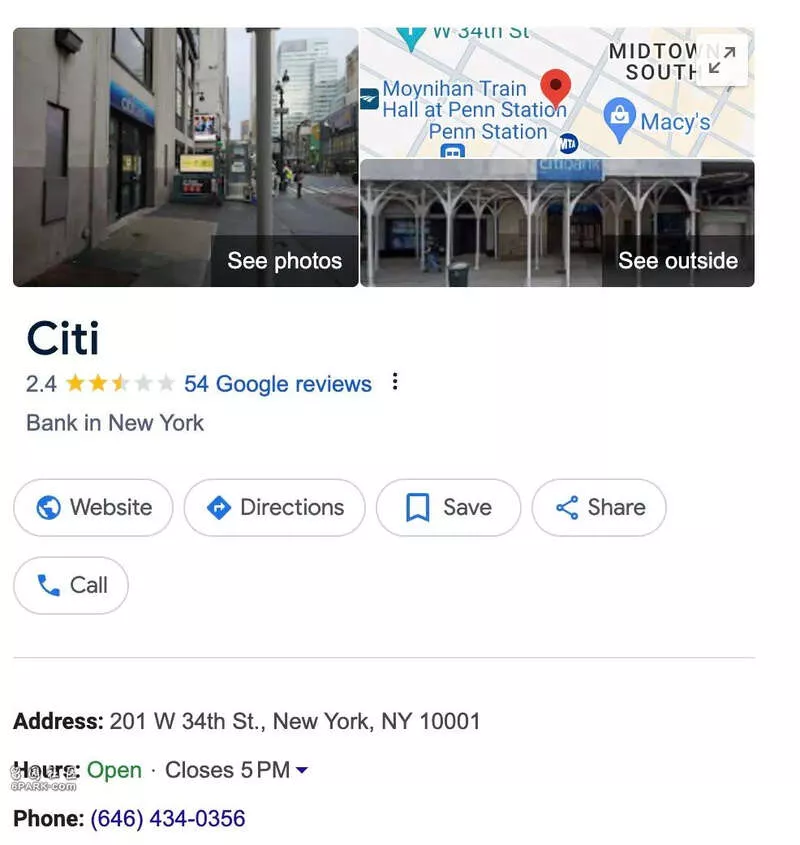

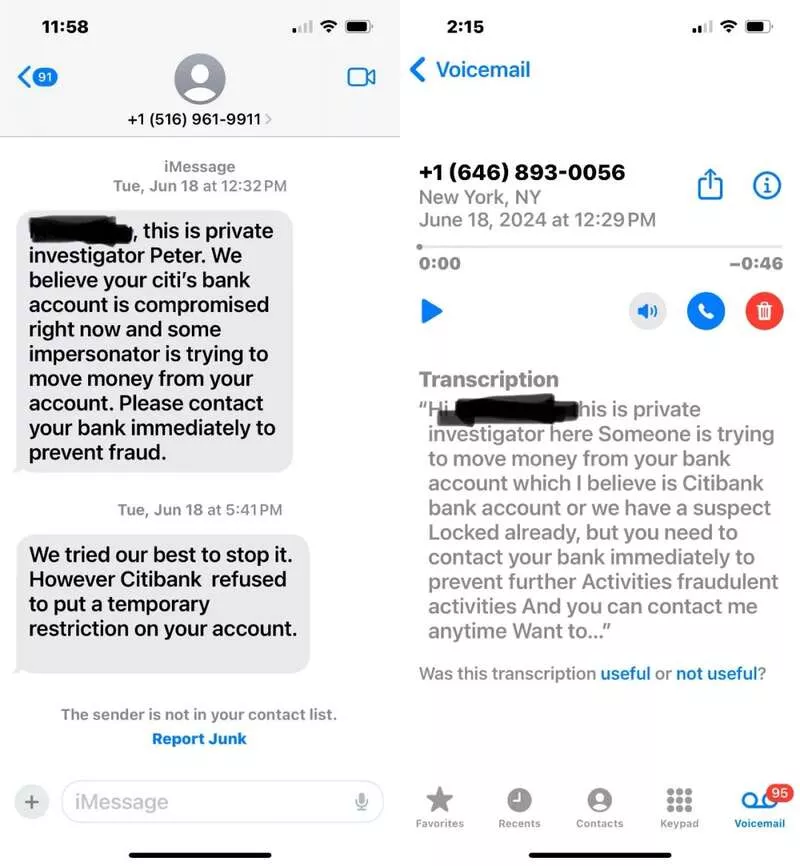

“第二天正好是6月节,银行放假,所以我直到6月20日才去的银行柜台,当工作人员告诉我账户里的18万美金全部被人取走后,我感觉天都塌了!”林女士说,银行随后向她证实,这些钱是在6月18日中午12点30分在曼哈顿34街的一家花旗银行被人以开本票的方式取走的。

涉事银行(图源

谷歌地图)

“我一直都只在皇后区的花旗银行办理业务,从来没有去过曼哈顿的,罪犯是如何获取我的个人信息,并成功在银行柜台将钱取走的呢?”林女士虽满怀疑问,但当务之急是尽快挽回损失。她说,银行经理当时告诉她,钱还没有被存入账户,他会立刻发邮件给支票部门尝试拦截,“但五天后还是传来噩耗,钱已被存入账户,银行也表示无能为力。”

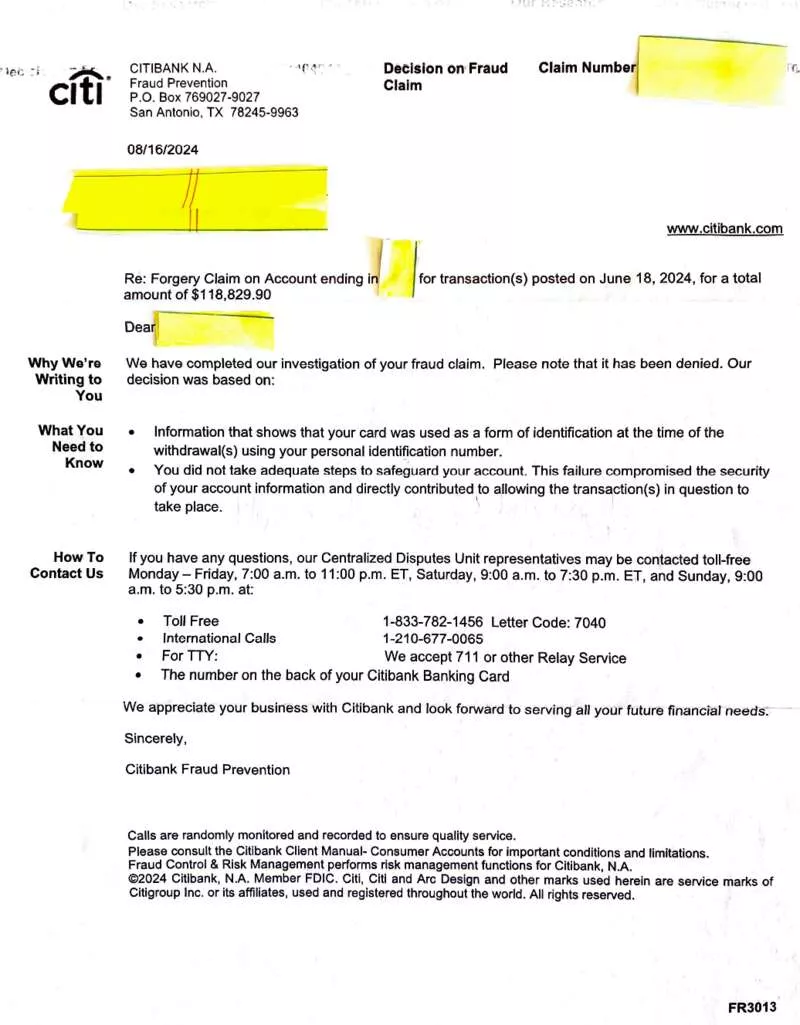

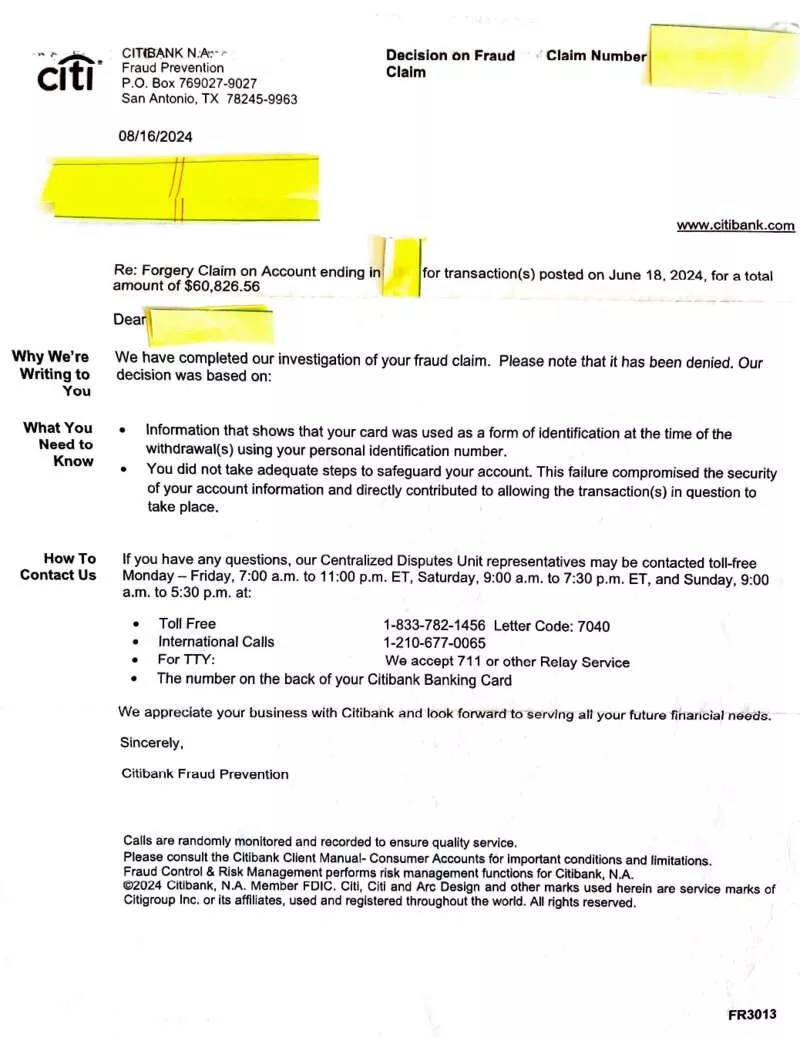

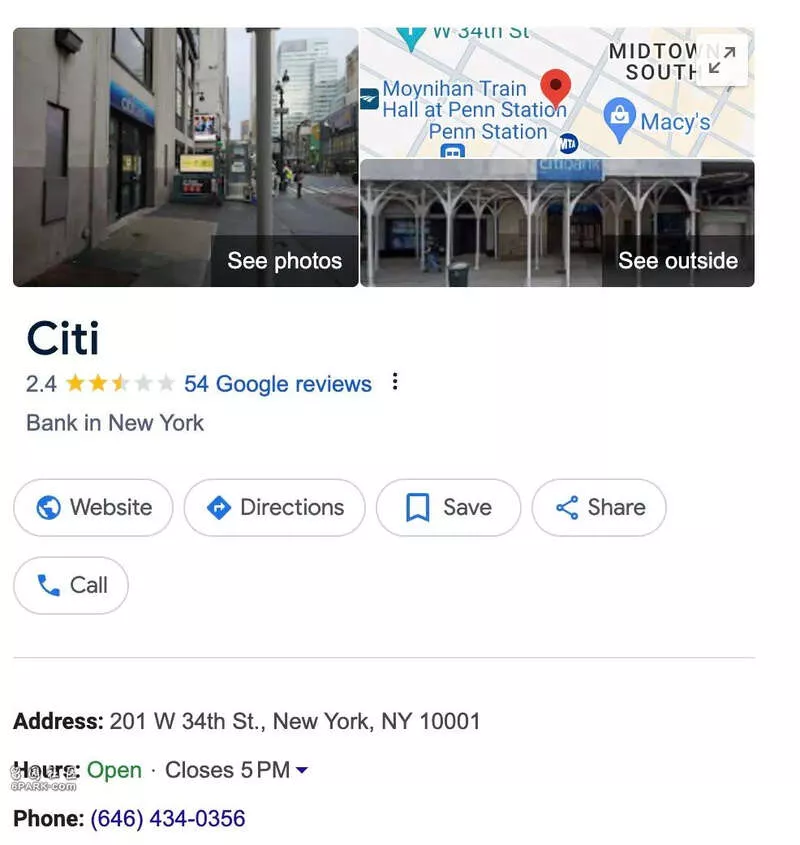

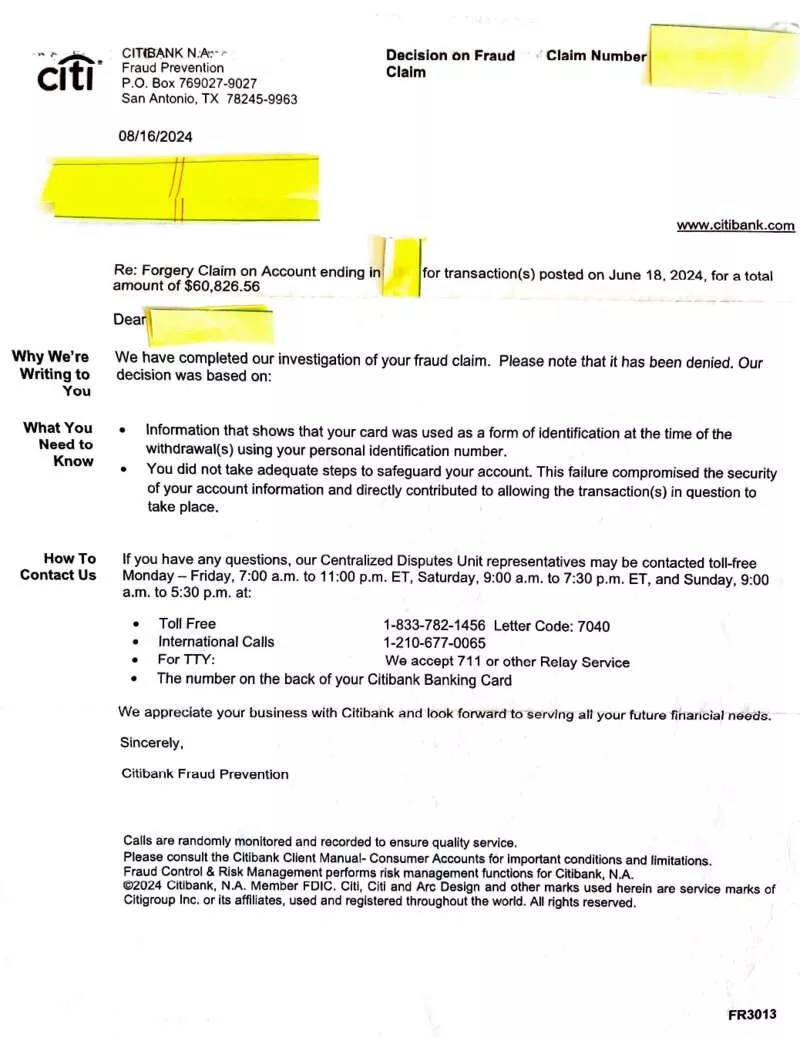

事已至此,林女士只好报警并向花旗银行的反欺诈部门(Fraud

Prevention)提交了索赔。两个月后,林女士收到寄来的结果,对方以“用户个人失职导致信息泄露”为由,拒绝了她的索赔申请。

花旗银行反欺诈部门的回复显示,拒绝林女士索赔的理由包括:取款人在取款时使用了银行卡作为身份证明,并输入了个人识别码

(PIN);账户持有人没有采取足够的措施保护账户,这种失职行为损害了账户信息的安全,直接导致了相关交易的发生。

“银行的说法显然是站不住脚的,”林女士坚称自己从未泄露过任何个人信息,“首先,案发中午的可疑电话和短信我并没有理会;其次,我的ID、银行卡等重要证件从未遗失过;最后,我也从来没有将自己的密码告诉过任何人。罪犯是在前一天的6月17日先修改了我银行认证的电话,再重置了我的PIN。”

林女士提供的手机截图,她表示这两个可疑的电话都没有接听。

林女士补充说,“很多人觉得定存安全,因为定存需要本人亲自去银行才能把钱取出,我当初选择定存也是看重它的安全性,但现在看来一点也不安全。”

林女士质疑银行的安全系统存在漏洞,才导致了她遭受了经济损失。如今,林女士承受着巨大的精神压力,工作生活均受重创。她和家人还在尝试寻求律师和议员的帮助,以期早日维权成功,恢复平静生活。

并非个案

今年1月,纽约州总检察长詹乐霞就对花旗银行提起了诉讼,严厉指控该行未能充分履行保护账户持有人免受电信诈骗侵害的责任,并且在客户遭受损失后,未能及时提供赔偿。

相关新闻截图

诉讼称,由于花旗银行的安全和反欺诈措施薄弱,许多纽约人遭到骗子和黑客攻击,损失金额高达数百万美元,有些甚至是他们一生的积蓄,更为严重的是,“花旗银行不但拒绝赔偿,还将责任推卸给消费者。”

据纽约州检察长办公室披露,2021年10月,一名纽约人的退休储蓄账户被盗取了4万美元。她当时收到一条短信,要求她登录网站或致电当地分行,她点击了链接,但没有提供所需信息,她后来主动向当地分行报告了情况,当地分行告诉她不用担心。不幸的是,三天后,骗子通过更改密码并注册在线电汇服务,成功将钱转出。花旗银行同样拒绝承认并处理该受害者的欺诈申诉。

在另一个案件中,骗子更改了一名客户的在线密码并试图转账。花旗银行最初通过电话联系该客户进行电汇验证,但该客户当时正在工作,没有接听电话,银行随后在未经客户确认的情况下,擅自批准了第二次电汇验证,最终导致受害者损失了3.5万美元。

检察长办公室表示,深入调查后发现,花旗银行的系统无法有效应对诸如诈骗者使用无法识别的设备或异地登录等高风险行为。此外,其流程也无法阻止资金从多个账户转移到一个账户,并在几分钟内就迅速将数万美元汇出。而当客户首次向这家美国第三大银行报告欺诈时,银行不会立即启动调查或向执法部门报告,这进一步加剧了客户的损失与维权的难度。

律师支招

Concord & Wisdom律师事务所(专注税务、商业交易以及跨境交易)的创始人兼管理合伙人吴振华(Cynthia

Wu)针对林女士的情况,接受了记者的采访。

吴律师指出,本案的关键在于资金转移是否经账户持有人或其合法代理人授权。如果资金是由被诈骗者或其代理人转出,银行通常不承担责任。她举例说,如果黑客冒充公司CEO,指示公司经理进行转账,尽管该经理是被骗、被诱导的,银行也无需担责。

“未经账户持有人或其代理人授权而进行的欺诈性提款,以及未经通知账户持有人擅自更改账户信息并发起的转账,则均可被视为未授权交易。”

吴律师进一步解释说,如果是第三方通过诈骗手段侵入银行账户并转走资金(林女士所述情况),银行则需要证明自己设置了商业合理的安全程序(包括是否验证了电话号码之类的关键账户信息的变更、是否对异常交易进行了标记和调查等),并秉承诚信的原则遵循了这些程序。如果银行没有设置这些安全程序,或者在安全系统收到风险警报时没有采取必要的措施,那么将可能需要承担部分责任。而如果客户本身无过错(如没有将登录凭证有意提供给诈骗者),银行承担的责任将更大。

吴律师表示,一旦发现账户有异常交易,应立即以书面形式向银行报告,并务必妥善保存所有通信和交易记录。如果对银行的处理结果不满,可以向消费者金融保护局(CFPB)或所在州的金融监管机构提出投诉,同时咨询专业律师,评估案情并采取必要的法律行动。

为预防此类事件的发生,吴律师给出了以下建议:

1、加强个人信息安全,设置复杂且独特的密码,定期更换,并启用多因素认证;

2、定期监控账户,检查账单和交易记录,设置大额交易或账户变动提醒;

3、保持高度警惕,谨防网络钓鱼或可疑通信,不轻易分享个人或账户信息,除非确认对方身份。